| 2023年1月号 |

現代社会に経済統計が果たす役割と青銅器時代に魔法が果たした機能の著しい類似性

“大本営発表”がいかに眉唾であるか、それをチェックすべきメディアがいかに腐敗しているか。こうした実例を知ると「健全な」批判精神を持つことが投資家として、真実を見極めるうえで、いかに有益であるか実感せずにいられません。

後半は2023年の投資指針が記されています。アクティブ運用の重要性はさらに強まりそうです。

|

| 2022年12月号 |

自由市場は常に『常識』に導かれる

後半の投資方針では、依然として博士には市場の投機的な動きが気になるようで、今年下半期のS&P500オプション(SPX)出来高で24時間以内に満期となる“前日物”の取引が44%にも達しているそうです。与信が縮小しているなか、投資家にまだ十分な流動性がある現状から、ひとつの結論を導いています。

|

| 2022年11月号 |

G・K・チェスタトン的「常識外れ」な経済・社会・政治の現状

後半の投資戦略では「今日100万ドルを全額ひとつに投資しなければならないとしたら株式にするか債券にするか?」「10年間独房に入れられてしまうとすれば何に投資するか?」という究極の質問に回答。また、何度も債務不履行を起こし国債が下落中のアルゼンチンへの投資や、ドル建てで好成績をあげている商品、投資哲学を紹介します。

|

| 2022年10月号 |

なぜ米国一極支配の世界が危険な妄想なのか

後半の投資戦略では「原則として、投資家の乱痴気騒ぎが終わると、それまで活況だった部門が長期にわたり最も成績の悪い資産となる」ことから「人の行く裏に道あり花の山」となり得ると博士が考える銘柄・市場について紹介。

また、今回は珍しく日本株について言及。ここ2年にわたる農産物価格の上昇で大成功を収めた博士の友人が、次は金利の変動と“異常”な円安ドル高から「あるセクター」に千載一遇の機会があるとみています。

|

| 2022年9月号 |

プラトン『国家』からの教訓

後半の投資方針では、まず注目が長期米国債に対する「目先」の見解を訂正していることです。また、プラトンの教訓もあってか欧州株への比重を軽くしています。ただ、キプロス銀行のように買収提案で跳ねたのもあったようです。

TOB(株式公開買付)などの企業イベントは今こそ要注目かもしれません。

|

| 2022年8月号 |

米国経済にとって最大の脅威は憲法を無視した政治体制か

嫌米派とみられがちな博士ですが、最も理想に近いのは「建国時の米国」のようです。

人々が蓄財し、生活水準を向上させるために博士が必要と考える個人の自由、自由至上主義、資本主義、法の支配、小さな政府、誠実・勤勉・倹約といった美徳が優先されて

いたといいます。

しかし、米国の発展・資本主義に好ましい環境をもたらしてきた「憲法・司法・建国の精神」が政治(大衆)によって危機に瀕していると警告します。

|

| 2022年7月号 |

不合理な政府介入が経済と投資家に艱難辛苦をもたらす

官製バブルの崩壊を防ぐとの名目でエリートたちがさらなる介入を目論んでいます。そこに「世界政府(ビッグブラザー)」の影がみえるようです。

FRB議長時代のインフレ見通しが「間違っていた」と認めたイエレン米財務長官が「教育と訓練、育児と高齢者介護への投資が労働力増加を生み、インフレを低下させ、力強く持続可能な安定成長につながる」と主張しています。

今回は投資方針で具体的な銘柄について言及していません。ただ、目先の相場動向と「思いあがった天才」の危うさを指摘します。

|

| 2022年6月号 |

歴史が示すのは、強国が好戦的で無節操であり、それゆえ自滅に追い込まれることだ

博士の理想に近いのは建国当時の米国のようです。

当時の指導者が抱いた未来像、また当時の社会には自由志向・自主独立の精神があったといいます。ところが、今やそれが否定される社会となってしまいました。

そうした社会になったことへの憤りがリベラル(官僚・メディア)、

ネオコン(軍産複合体)、中銀(学者)への批判に表れているように感じます。

後半の投資見解では、博士はFRBが大規模緩和策に翻れば、インフレの今、

長期米国債と米ドルがどうなるか考えてほしいと指摘しています。

|

| 2022年5月号 |

道化師と愚か者が宮殿を手に入れても王にはなれない。宮殿がサーカスになるだけだ

今月の表題はトルコのことわざです。博士は、米国をはじめ「衰退する西側民主主義国」を示唆していると考えているようです。FRBや日銀など中銀の積極的な介入でもたされるのは“小手先”の安定だけであり、さらに大きな禍根を残しているにすぎないのでしょうか。

後半の投資見解では、保有する業種の現状を確認しています。米国株には悲観的ですが、欧州の株式にはまだ割安で快適に感じる銘柄があると述べています。

|

| 2022年4月号 |

現在の世界的な無秩序を理解する試み

今月号ではロシアのウクライナ侵攻について地政学的・歴史的視点から考察しています。そこから導かれる示唆や現実や教訓は「紛争がさらに泥沼化する恐れ」「覇権が衰退する米国のあがき」「多極化を望む“残りの世界”」「プロパガンダの危険性」など膨大です。

投資見解については、すでにだいぶ博士の見通しどおりに動いているセクターがありますが、S&P500と比較すると「まだ安い」とみているようです。

|

| 2022年3月号 |

米国人が中央計画を最善の悪とみなす状況が出現し得るか?

利潤、そして資本主義・自由市場の重要性を説くエド・ヤルデニ氏の新刊を取り上げて、景気後退は過剰の一掃に欠かせない過程であり、これを何とかできるという「介入」は、むしろ問題が膨らんでしまうと歴史も今も証明しているといいます。

後半の投資方針では、エネルギー関連株、鉱業株、農産関連株について具体的な銘柄を挙げながら見解を語ります。

|

| 2022年2月号 |

いつから政府は民衆を代表するようになったのか?

古代ローマ帝国が1000年近く続いた理由を「経済学者や中央銀行家といった連中がいなかったことだ。 いれば、終焉を加速させる役回りとなっただろう」と語る博士。ローマ帝国とアメリカ帝国は恐ろしいほど似ているところがあり、インフレで最も人々の尊厳を貶めて、最も得をするのは政府だと指摘します。

後半の投資方針では『ダウの犬投資法』で知られるマイケル・オヒギンズ氏が、割安株の長期的優位性と今年のポートフォリオ戦略を紹介します。

|

| 2022年1月号 |

なぜ誰もが自由からの逃走を望むのか?

ギュスターブ・ル・ボンの『群衆心理』やエーリッヒ・フロムの『自由からの逃走』など社会心理学の名著をとおして、歴史の英知から現状を鋭く分析。博士の目からは、西側諸国で充足した生活を送る多くの人々が自由を放棄し、政府に自ら服従したがっているようにみえるそうです。また、自分たちの信念に反する意見には不寛容だが、勇気を失い、無責任になっており、公的問題には無関心になっていると述べています。

後半の投資戦略では「歴史的に実質マイナス金利の期間には、結果的にあらゆる資産市場で高いボラティリティが生じている」と指摘したうえで、2022年には急速なセクターローテーションがみられるかもしれないと警告しています。また、具体的な保有銘柄をあげるも、株式全体に心地悪さを感じているようです。

|

| 2021年12月号 |

帝国の興亡史が教えてくれる未来

スペイン人の友人が書いた記事を中心に、かつて巨大帝国を築いたスペインの現状が示唆していることについて考察しています。博士が最も恐れていることのひとつ、それが米国をはじめとする西側自由経済・民主主義諸国の社会主義化(政府の強権化・計画経済)です。

投資方針では、最近多くの人が「スタグフレーション」を口にするようになったことに驚きつつ「コモディティ価格が上昇する公算は大きいとまだ思っているものの、その上昇トレンドは高ボラティリティのなか、かなり大きくブレる可能性があると考えている」と述べています。

|

| 2021年11月号 |

本当の脅威はスタグフレーションではない、リセッショ(ン)フレーションだ!

スタグフレーションは、「stagnation(景気停滞)」とインフレーションの合成語です。しかし、実際には停滞どころではない「recession(景気後退)」+インフレの

脅威があると博士は言います。

足元の株価“好調”から現在を100年前の「狂騒の20年代」に

なぞらえる声があります。米国経済・社会・文化が絶好調だった時代です。

しかし、それは似て非なるものだと明らかになります。

最近の株高も消費者物価指数、特に大本営発表のものでなく

“肌感覚”で「実質値」に調整してみたらどうでしょうか。

そう考えてみると50年前の60〜70年代が参考になるようです。

後半では博士が保有・買い増した銘柄を具体的に挙げています。

|

| 2021年10月号 |

軍事介入の惨たらしい結果から経済介入の好ましい成果をどうして期待できようか?

損切りをせず、相場に聞くよりも現場経験に乏しい評論家や学者先生の意見、そして

提灯記事を都合良く解釈して、戦略転換の機会を何度も失ってしまい、その場しのぎ

のナンピンやヘッジで因果玉にしてしまう……。それと似たことが政治の場でも起き

ているのかもしれません。

投資方針ではだいぶ株式に対して慎重になっているようです。一方、金は引き続き有

望視しています。

|

| 2021年9月号 |

革命の問題はいかに制御していくかである

「フランス革命期の金融政策」を取り上げ、「自由・平等・博愛」をうたったロベスピ

エールの恐怖政治と、フランス革命期に発行された不換紙幣アッシニアが起こしたインフレと結果について言及します。

「投資方針の材料」では、現在博士が(目先の下げも勘案したうえで)割安として仕

込んでいる銘柄についていくつか言及します。

|

| 2021年8月号 |

排除文化は私たちの文明も排除するのか?

後半の投資戦略では、米国債と米ドルで大口投機筋が大火傷を負ったのではないかという話とそこから推察される世界的な流動性の縮小、米長期金利の実質大幅マイナスについて考察しています。

|

| 2021年7月号 |

台湾は本当に世界で最も危険な発火点か?

4月の日米首脳会談でバイデン大統領が台湾について言及するなど、米国の中国けん制はトランプ時代の経済的なものから政治的なものに移ってきた印象があります。

本レポートでキーワードのひとつに挙げられているのが

「トゥキディデスの罠」です。盛りを過ぎた覇権国と成長著しい

新興国が衝突に陥りやすいことを示唆しています。

|

| 2021年6月号 |

願わくはFRBの存在も一過性でありますように

2012年の夏、当時FRB(米連邦準備理事会)の議長だったベン・バーナンキ氏は、学校教師たちとの会合で「市場の失敗」「中央銀行の存在意義」について語りました。これは今も主要メディアで共通している見解(常識?)を象徴すると博士は考えているようです。

後半の投資方針では、ベアリング・アセット・マネジメント(アジア)で一時代を築いたジョン・ボルソーバー氏の暗号通貨に対する見解、元SACのアナリストでジョナサン・テッパー氏の“弱気予測”と積極運用に対するユニークな見解を掲載します。

|

| 2021年5月号 |

熱意を持って服従へと突き進む

5月号のテーマは、ファーバー博士が再三警告している「損なわれる自由と大衆の隷属化」についてです。博士は今回のコロナ禍による混乱と恐怖で、放漫財政と暴走中銀のマッチポンプに拍車がかかったと指摘しています。その先にあるのは何か。

3月号で分析した金は1800ドルを超えるまでに回復してきました。

博士が引き続き注目しているのがシンガポール株と香港株です。

|

| 2021年4月号 |

FRBのわざとらしさと自己満足にも反吐が出ないだろうか?

オーストリア出身の哲学者、ルートビヒ・ウィトゲンシュタインが著した『論理哲学論考』は、20世紀を代表する哲学書として世界的に高く評価されています。

後半の投資方針では、最近みられる割安株の上昇に対する所見と、そこから有望とみ

る種類・銘柄についてです。割安株上昇は昨年から博士が予想したとおり、20年9月号で言及したフリーポート・マクモラン(FCX)は当時15ドル近辺だった株価が現在は30ドルを超えています。

|

| 2021年3月号 |

“危害低減”と“しっかりとした内容修正”の地で

3月号のテーマは「検閲」です。特にソーシャルメディア企業 (巨大ハイテク企業)による検閲の危険性について説いています。

投資方針では、博士が保有している株式銘柄をいくつか具体的に紹介しています。ま だまだ仕込めると考えているようです。なお、昨年11月号で紹介したシンガポール株 のジャーディン・ストラテジック(JS SP)は20 SGDから現在は30 SGDを上抜いています。

|

| 2021年2月号 |

政治家の規範的行動とは、嘘をつき、混乱させて、既得権益への脅威を否定すること

博士にとって最も大事な「個人の自由と自由市場」が、美辞麗句の“目的”を並べたてて同調圧力をかけてくる全体主義者たちに破壊される流れにあるのは、むしろ米国のほうだとみているのかもしれません。

後半の投資方針では、大多数が考えているほど「何でもバブル状態」というわけでは

なく、内情を調べていくと、出遅れている割安な業種・部門・資産が浮かび上がってくると指摘します。

|

| 2021年1月号 |

ユダヤ=キリスト教社会の道徳・政治・社会・経済的自滅による末路

後半の投資方針では、主に債券と株式について論じています。

有望とみる割安な業種・国について、具体例を挙げながら解説。なお、中銀によって年々過剰に供給される流動性が結局は市場の一部に偏って流れ込んでおり、ボラティリティの燃料になっていると指摘しています。

|

| 2020年12月号 |

社会で競り合う活力と退廃

ファーバー博士のお気に入りである007映画の話から、

活力がみなぎっていた60年代の若者文化(映画・ロック音楽など)、

60年代以降に米国社会に起きた変化と、それらが起きた理由について論じています。

後半の投資方針では、博士が世界的に割安とみている20銘柄とETFを挙げています。

“究極の逆張り”と感じさせる内容です。

|

| 2020年11月号 |

洪水と治水と文明

中国各地でも“100年に一度”級の洪水が多発しており、「長江三峡ダムが決壊するのでは?」という報道が世界的に関心を集めました。しかし、ファーバー博士は「中国のお粗末な治水は西側諸国の願望に近い思い込みであり、実際には3000年の歴史と伝統がある」と考えているようです。

後半の投資方針では、米国経済の不均衡拡大について確認し、そこから導き出される有望分野について具体的な銘柄を挙げながら論じています。

|

| 2020年10月号 |

知識・技術移転の歴史的必然性

トランプ米大統領は米中貿易戦争を仕掛けた理由のひとつに

中国の米国企業に対する知的財産権の侵害を挙げています。

ファーバー博士は中国側の盗用が現在も横行していると認めたうえで、

それが「テクノロジー進歩」の歴史的観点からどのような意味を持つか、

投資家はどのようにとらえるべきか、

今回3つの興味深い事例を挙げて論じています。

後半の投資方針では、内部要因などから今後動向に注意が必要な相場・投資分野・銘柄をいくつか挙げています。

|

| 2020年9月号 |

革命の解剖

米国でBLMやアンティファなど左派の動きが活発になっている認識から、

博士は19〜20世紀前半のロシア史から学ぶ点が大いにあると考えているようです。

後編では、ロビンフッド相場、コモディティ価格について解説します。

|

| 2020年8月号 |

マルクス主義とは何か

今回のテーマはマルクス主義。全米で起きている黒人差別抗議デモ(一部で暴動・略奪)の中心的な役割を果たしたBLM(黒人の命は大事)運動。その創始者は「筋金入りのマルクス主義者」を自称しています。

後半は、米国社会・経済・政治・株式の見通しについて。マジック・マネー・ツリーと呼んでいるMMT(現代通貨理論)で米国社会がさらに社会主義化していく恐れは?

ドル安シナリオの注意点と、現在お買い得とみている割安業種・国・資産について紹介します。

|

| 2020年7月号 |

FRBは“覚醒”していくのか?

株価が急激に戻しています。米S&P500は6月3日までの50営業日で37.7%高と

史上最高の値上がり率で回復しました。超積極的な小口トレーダーの急増などからも、バブル崩壊を示唆する兆候についても触れています。

今月のテーマはFRBで、長期的視点から論じています。

|

| 2020年6月号 |

私たちは奴隷状態になりつつあるのか?

経済学者ヨーゼフ・シュンペーター(1883―1950)は、パターンから観察される傾向から、

70年以上も前に、資本主義の崩壊が予測される理由を指摘していました。

投資方針については、新型コロナウイルスによる混乱状態から

だいぶ視界が晴れてきたようです。

|

| 2020年5月号 |

2020年の火事場泥棒

かねてから博士は自由市場・資本主義の衰退を懸念してきました。新型コロナウイルスの世界的流行で、その衰退に拍車がかかるのではないか、というのが今月の大きなテーマです。

また、米国債とジャンク債の信用スプレッドの拡大縮小や、原油先物の暴落を受けて、石油関連株よりも注目する業種株について触れています。

|

| 2020年4月号 |

崖を飛び、奈落の底へ

新型コロナウイルスの感染拡大をきっかけに、3月は世界中でほとんどの資産価格が崩落しました。博士は、ウイルスへの恐怖だけでなく、崩落の“背景”にも注目すべきだと指摘します。それは経済ファンダメンタルズで正当化されるよりもはるかに膨らんでしまった「欲望と信念」です。

昨年秋、FRB(米連邦準備理事会)はレポ市場に資金を注入しました。利回りをどん欲に追求する投資家の安心感を高め、昨年末の米国株上昇が導かれたと分析します。

|

| 2020年3月号 |

大衆の妄想、投資家の熱狂、そして世界的疫病(パンデミック)

突発的な新型コロナの世界的大流行で、世界中の市場が大きなボラティリティに直面しています。かねてからファーバー博士は「強気相場は予想外の事象をきっかけに崩壊し得る」と述べていました。

新型コロナはその「きっかけ」となるでしょうか?

|

| 2020年2月号 |

嘘、詐欺、陰謀、二枚舌、そして裏取引

今年1月、イラク首都バグダッドで米国軍の無人飛行機(ドローン)による空爆を受けソレイマニ司令官が暗殺されました。ファーバー博士は、この暗殺事件が

米国にとって想定外になる大きな政治的転換を中東(西アジア)にもたらす可能性があると論じています。

投資方針では、昨年の米国株上昇、また市場参加者の総意(神話)について解説します。

|

| 2020年1月号 |

なし崩し的に国家支配が強まり自由がなくなっていく

ファーバー博士は、かねてから西側諸国の社会主義化に警鐘を鳴らしています。

何でも「フリー」にすると経済・生活にとって最も大切な「自由」が

失われていくとみているからでしょう。

投資方針では、社会主義が将来的にもたらし得るインフレについて解説したうえで、その観点から農業関連株、金融株、欧州株などで実際に購入している銘柄の具体名を挙げています。

|

| 2019年12月号 |

ある叔父の投資戦略物語

今月のテーマは「長期投資の決断」です。

ファーバー博士が“架空の叔父”を設定して

各種株式・コモディティ(商品)相場の大局判断と

10年投資の心構えについて説明しています。

後半はMMT(現代通貨理論)についてです。

博士の友人でヘッジファンドマネジャーである著者は

MMTの「思想」が財政・金融政策に取り入れられていくのは

不可避であると考える理由を説明しています。

|

| 2019年11月号 |

不和の時代、そして政治と金融の不安定

今回のテーマは「政治的ストレス(不安定さ)」です。

米国では、先のロシア疑惑、最近のウクライナ疑惑、

ついには大統領の弾劾調査と政局が混迷を深めています。

この舞台裏で暗躍しているといわれるのが、FBIやCIAなど情報機関共同体で形成されている「ディープステート」です。

米国株は政治的ストレスを織り込んでいるようにみえません。FRBの緩和策転換やMMT(現代通貨理論)的政策の導入を強材料視し、長期投資方針を提案します。

|

| 2019年10月号 |

大都市の盛衰史から香港をみる

香港で抗議デモが発生して6カ月がたちます。

発端は中国本土への容疑者引き渡しを可能にする「逃亡犯条例」案でした。

しかし、この条例案が9月に撤回されたにもかかわらず

デモは一層激化しており、情勢は一段と混迷しています。

投資方針では博士が買い増している香港株について触れています。

|

| 2019年9月号 |

介入を求めるのは、支配を求める誤った入口

今回は3つの“驚き”について解説しています。ひとつめは技術革新が既存の大企業に与えるジレンマです。その例としてコダックを挙げています。

また、2つ目の驚きとしてマイナス金利、3つ目の驚きとして西側民主主義国の「社会主義化」を挙げています。

|

| 2019年8月号 |

「平等なプレー、平等な報酬」、そして急進左派

今年6月から7月にかけてフランスで開催されたFIFA女子ワールドカップ(W杯)は

米国女子代表(USWNT)が圧倒的な強さをみせて4回目の優勝を果たしました。

博士はeスポーツが秘める市場性について取り上げています。

また、氏のポートフォリオ戦略である「MOAR」の中心戦術「世界株の犬=DOTW」は

年初来12.80%のプラス成績とのことです。

|

| 2019年7月号 |

現在の景気減速はどれほど深刻か?

世界的に経済成長が鈍化するなか、タイは経常黒字を維持しており、

「タイ株はディフェンシブ銘柄的動き」と評する向きもあるようです。

しかし、同国のチェンマイに居住して20年になるファーバー博士は、

景気変化の兆候を肌で感じています。本レポートでは実際に博士が保有・買い増している銘柄を一部紹介。

後半はウズベキスタン投資入門です。

|

| 2019年6月号 |

保護主義と経済愛国主義に有用性はあるのか?

米国では右派も左派も赤字財政に前向きな言動がみられます。博士は、その根底にあるのが政府による経済介入(関税、保護主義、経済ナショナリズム)への期待とみています。また、中国で猛威を振るうアフリカ豚コレラ(ASF)の衝撃的な現状と予測

、そして木材相場による市場間分析を寄稿しています。

|

| 2019年5月号 |

通貨インフレの破壊力

博士は100年ほど前のドイツで生じたハイパーインフレ(1922〜23年)と

現在の資産インフレには大きな共通点「紙幣増刷」があると主張します。

終盤の投資戦略では、株式戦術(具体的な欧州株を含む)・債券戦術・投資戦略・不動産戦術について、言及します。

|

| 2019年4月号 |

西洋諸国はすでに“MMT”を応用しているのか?

最近、MMT(Modern Monetary Theory)という現代通貨理論が注目されています。MMTでは、積極的な財政出動を支持します。財政赤字の拡大を厭いません。

そして、物価の安定と雇用の最大化は財政政策が担います。

中央銀行は、いうなれば紙幣の印刷工場でしょうか。

MMT推進派の政策を導入すると、どのような未来が待ち受けているか、どのような投資手段が有効かを解説します。

|

| 2019年3月号 |

失われたネジ

米国のトランプ大統領は前回の選挙で「偉大な米国を取り戻す」を旗印に挙げました。

その一環として挙げられるのが「空洞化した米国製造業の復活」と「“貿易の不均衡”“知的財産の侵害”を大きな理由とした米中貿易戦争」です。

投資方針では、逆張り的に新興国株と欧州株にかける比重を増やしているとして具体的に数銘柄を挙げています。

また、トータルリターンの期待からREITも取り上げています。

後半はブラジル経済です。

|

| 2019年2月号 |

大半の資産価格がしばらく新高値にも新安値にもならないわけ

博士は将来的に「資産」デフレがあると確信しています。

その傾向をさらに後押しする要因として、今回挙げているのが「破壊的技術」です。

ブロックチェーン技術は既存の金融業界に破壊的影響をもたらすでしょうか。

後半は、究極の割安株投資「DOTW=世界の(負け)犬」の

優位性について強調します。

|

| 2019年1月号 |

経済的・政治的・地政学的要因で緊迫化する資産市場

昨年のS&P500相場を大まかに振り返ると、1月下旬に天井を打って下落、

春先に底入れしてから“しっかり”上昇するも、9月下旬に3000目前で天井となって急落、年末に2500割れがありました。

今月は世界株、米国運輸株、米国金融株などを挙げて、弱気相場への注意を喚起しています。

|

| 2018年12月号 |

資産価格は希望の凸凹坂を滑走する

米国株の強気相場を先導してきたFAANG関連株のなかでも

優等生とされたアップル株(AAPL)の動向に

不穏な空気が漂っています。博士は時価総額が世界最大になると

ろくなことがないと実例を挙げて説明しています。

後半は、空売りのポイントとタイミングについてです。

|

| 2018年11月号 |

下落する資産市場が世界経済を害し始めるか?

2011年に1800ドル台で天井を打った金相場は

2013年以降、1000〜1350ドルで横ばいが続いています。

2018年初来もマイナス成績となっており、

主要中央銀行の野放図なバランスシート拡大などを受けて

金を購入した向きには失望的な展開といえるでしょう。

後半は米国生命保険に関する寄稿です。

|

| 2018年10月号 |

資産市場の停滞が世界経済の弱体化を示唆

「10億人を超えるアジアのミレルニアル世代が世界の需要を大きく左右する時代が到来する」貿易戦争の愚、既存ブランドの衰退、有望な業種について、いくつかの証拠共に解説。

後半のテーマはロシア株です。地政学(第二次世界大戦以来の「ある」大転換)、

マスコミ、トランプ(米国政府)、経済制裁、ロシア企業(企業統治や配当など)の虚実など解説します。

|

| 2018年9月号 |

二極化する政治・社会・富

今月号では、インドを取り上げています。

先進国で不寛容さが抑圧や制約を生んでいる一方、

新興国(特にアジア)では不寛容さが改善されており、

発展が続くとみているようです。

後半のテーマは日本です。

博士の友人であるヤン・ロビンズが

日銀政策の分析・金融心理学・労働人口などの視点から

長期的な円売り方針の理由について説明しています。

|

| 2018年8月号 |

“サーカス”のビジネス

7月に開催されたサッカーW杯(ワールドカップ)にちなんで、スポーツのビジネス化について言及します。

後半は、ブラジル事情に詳しいパトリック・マッキム氏の寄稿。

コモディティ(商品)とハイテク、レアルとドル、そしてブラジルと米国のシーソー的関係(ただし、要注意点あり)について、超長期的視点から“逆張り投資家”的に論じています。

|

| 2018年7月号 |

米国は本当に中国を分かっていなかったのか?執拗な中国叩き論者が経済史を分かっていないのでは?

米トランプ政権は中国の知的財産権侵害に対する制裁措置として

7月から340億ドル相当の中国輸入品に25%の追加関税をかけています。

博士は米国の輸入制限を「間が悪い」とみています。

「すでに世界経済は減速しており、ドル高は米国の多国籍企業が

海外で稼ぐ収益の減少につながり得る」とみているからです。

後半では、そうした状況下での短中長期的投資方針について触れています。

|

| 2018年6月号 |

プロのギャンブラーなら今どのように投資をするか?

今回は香港競馬で巨万の富を築いた2人のギャンブラーの話です。

2人の成功は競馬の公式オッズに勝つ

関数と変数を発見したからだとされます。

しかし、博士はその基盤となる規律と一貫性を指摘しており、

それも含めてシステムトレーダーやクォンツトレーダーに

相通ずるところがあります。

後半の投資分析では、その流れから米国債と米ドルの内部要因について指摘しています。

|

| 2018年5月号 |

米国の政策決定者によるさらに無能な介入は経済・金融に極めて有害となる可能性が高い

今月号のテーマは米国の景気後退予測です。

今回はかねてから言及している資産バブルの崩壊だけでなく、

通貨供給量(マネーサプライ)のサイクル、

信用(クレジット)の拡大減速による消費への影響、

小売売上高の減少を挙げています。

さらに、いわゆる「FANG-MANTバブル」の裏側で起きている

“景気循環株”の軟化についても指摘しています。

|

| 2018年4月号 |

反「中国式非自由主義国」論者の明らかな誤り

今月号のテーマは中国です。

最近ではハイテク国家化を国策として、イノベーション(創造的新技術)の発展に力を入れています。すでに世界シェアを支配している中国企業もあり、注目の中国株について触れています。

投資方針では米国債について言及しています。

大きく方針を転換する動きがあったようです。

|

| 2018年3月号 |

危機の到来は遅くとも、その遅れはその強さで補われる

米国で蔓延するオピオイド薬害と、政府の財政政策や中央銀行の金融緩和策に共通する問題点から、米ドルの長期見通しと投資指針を明らかにします。

後半は毎年恒例の「オヒギンズレポート」。DOTW(世界の犬)戦略は、2017年に33.91%のリターンを叩き出しました。また、究極のモメンタム(グロース)戦略についても言及します。

|

| 2018年2月号 |

マイクロクレジットの良い点、悪い点、醜い点

かねてから博士は、グローバル投資家は資産の少なくとも50%を新興国で保有し、そのうちの50%を中国株とインド株で保有するよう提案しています。それくらい博士にとってインドは重要な国のようです。 今月号でも、まずインドが文化的にも どれだけ魅力的な国であるか紹介しています。

|

| 2018年1月号 |

将来の資産デフレが実体経済に及ぼす影響

株式市場は年が明けても好調を維持しています。

日経平均が2万4000円台を、

NYダウが2万6000ドル台をうかがう勢いです。

しかし、博士は資産価値が“目先”どれだけ上昇しようとも

“その先”の事態が悪化するだけ(特に米国株)、

との見解を維持しています。

|

| 2017年12月号 |

自由は教育にあり……必ずしも民主主義にはない

中国の劉暁波とミャンマーのアウンサンスーチーは

どちらも「非暴力」による人権・民主化運動の闘士として

国際的に評価されているノーベル平和賞受賞者です。

しかし、博士による人物評価は全く対照的といえます。

博士からすると、先進国は自由が末期的な症状にある一方で、

アジアの新興国には自由に“伸びしろ”があるように

みえるのかもしれません。

|

| 2017年11月号 |

1987年から30年で何が変わったのか!

1987年のブラックマンデー

1997年のアジア通貨危機

2007年の世界金融危機

7のつく年に世界的な経済危機が起きてきたなかでの2017年ですが、11月に入ってもダウ平均は2万3000ドルを突破、日経平均は2万3000円を一時突破するなど、株式指数をみるかぎり、日米の経済・株価は好調を維持しているようにみえます。

|

| 2017年10月号 |

公金で票を買収し、私有財産に有利な法制度を排除する

最近、いわゆる“西側諸国”で注目されている社会保障制度に

ユニバーサル・ベーシック・インカムがあります。

日本では「ベーシックインカム」「普遍的基本所得給付」

「基礎所得保障」「最低生活保障」などと呼ばれているようです。

博士は(もちろん)その導入に反対です。

数ある“魅力的”な思想の中でも「最も危険」だと断言しており、

今回はベーシックインカムの“原型”とされる

ミルトン・フリードマンの「負の所得税」「所得保障」

をからめながら、その理由を詳細に挙げています。

また、投資方針として米ドルの現状分析と相場観を詳しく解説しています。

|

| 2017年9月号 |

人々から希望を取り上げたとき、絶望、道徳心の低下、そして衰えが訪れる

今月号も米労働市場の麻薬汚染について言及しています。

レポートでは、まず米国で麻薬製剤(薬として加工した製品)が

“慢性”と診断された疼痛(痛み)に

鎮痛剤として処方されるようになった経緯、

それが米国製造業の中心地であった中西部の地方都市に

どのような結果をもたらしたか説明しています。

後半はFRBのスタンスに変化がみられること、

米国の“転換期”が株式市場にも訪れそうなこと

博士の予想どおり展開した米ドル安が

反発する可能性について触れられています。

|

| 2017年8月号 |

巨額の財政支出は詐欺を永続させるか?

いまや50歳未満米国人の主な死因となった薬物乱用。医薬業界で横行する不正受給が社会保障、メディケア(高齢者医療保険)、メディケイド(低所得者向け医療保険)といった

米政府予算(約4兆ドル)の50%弱を占める歳出にも影響しています。

後半では、米国経済の屋台骨である自動車業界について取り上げています。

博士は資産市場がバブルにあるのを前提のうえで、現在市場を牽引するFANG関連株から

大衆に地味な銘柄、興味がわかない銘柄、あきらめられた銘柄に資金が向かう可能性を具体的に指摘しています。

|

| 2017年7月号 |

史上最大の資産バブル

家計はおカネを借りまくれば市場経済から罰を受けます。

しかし、政府は財政出動による移転支出(補助金)の拡大で

債務が増加しても中央銀行との共謀で

いまのところ(そしてしばらくは)罰を免れているのです。

なお、移転支出を「効率的資本配分」と肯定するのは

思いあがった社会主義・計画経済への道であり、

自由と責任ある経済行動への脅威であると

警告しています。

しかも、米国は過去10年間に10兆ドルの赤字支出をしながら

大恐慌期よりも成長が鈍化しており

「財政出動では経済成長をもはや喚起できない」として

財政支出の膨張に否定的です。

最後に博士は、

それでも米国経済が好調にみえる一因に

資産バブルがあまりにも大きすぎて

バブル観察者でさえも識別できなくなっているからと

例を挙げて論じています。

|

| 2017年6月号 |

なぜ米国経済は期待を裏切り続けるのか

博士は、かねてから西側民主主義国に共通する

「これ以上の経済発展を阻む病巣」のひとつとして

現状維持・既得権に固執する

政治家と官僚の存在を挙げていました。

その結果のひとつが規制の野放図な増加です。

そして今回は、その副産物のひとつとして

「間接部門」の急増について指摘しています。

教育であれば教師、医療であれば医師といった

直接従事者の数が、さほど増えていないのに対し、

それを補完するとされる間接部門の人員が

爆発的に増えているのです。

|

| 2017年5月号 |

積極運用マネジャーに有望な未来

S&P500株価指数が最高値を更新し続けるなか、

その一因として

「指数バブル」を挙げる向きがあります。

S&P500に連動する受動運用(パッシブ運用)の

指数ファンドやETFに

大量の資金が流入しており、それが特に

時価総額の巨大な数銘柄の高騰を後押ししている

という指摘です。

その証拠のひとつとして今回は

指数と構成株との相関性の低下が

挙げられています。

指数(外面)と内実がかい離しているのを

示唆しているわけです。

こうした指数バブルが破裂したときに

復権するだろうと博士がみているのが

積極運用(アクティブ運用)のマネジャーです。

|

| 2017年4月号 |

巨富の恐怖

“米国経済盤石論”のひとつとして、家計資産の増加を挙げる人がいます。

2016年10-12月期には、93兆ドル近くまで増えました(FRB発表)。

トランプ相場が追い風になったようです。

(ちなみに日本の個人金融資産は

資金循環統計16年10-12月期によると

過去最高の1800兆円台となりました)

しかし、博士は「この巨額の富」が「ほとんど幻想」であり、

むしろ、そこにはいくつかの問題がみえてくると指摘しています。

さらに、米家計資産で大きな割合を占める年金が

静かなる危機に瀕しています。

例えば、今回取り上げているのは、

あるトラック運転手組合の年金破綻による悲惨な状況です。

これに公務員年金や企業年金の積立不足が控えています。

最後に、注目の市場として今月は欧州株を挙げています。

|

2017年3月号 |

ニュースは百害あって一利なしか?読むのを止めれば幸せになれるか?

博士と40年来の友人であるロバート・プレクターはエリオット波動研究の第一人者として知られています。大多数が米国株に悲観的だった70年代後半に80年代の大相場を予見し、84年のトレード大会で444%のリターンを弾き出すなどの実績があります。

長年の研究結果をまとめた新著のテーマは、「ソシオノミクス」(社会心理経済学)。

博士はソシオノミクスと19世紀末に発展した

心理学的景気循環論との密接な関係を指摘して

プレクターの説を大方支持しながらも

社会の変動要因は心理だけではないと(無視するより、はるかに良いが)

またムードに変化を引き起こすものを理解することが

自分にとっては重要と考えているようです。

今月の投資方針ですが、

プレクターの“お弟子さん”のレポートを引用しながら

博士が注目する市場のひとつである

シンガポール株・REITについて

具体的銘柄を挙げて解説しています。

|

| 2017年2月号 |

将来について何も知らないほうが、間違いばかりの予測よりもマシ

年初(年末)になると「今年(来年)はこうなる」といった予測がメディアで賑います。しかし“専門家”の経済予測は多くが占いに近く、また“的中”といっても宝くじ的な事象にすぎず、惨憺たる成績で終わるのが普通だそうです。

投資方針では、不動産、債券・現金(通貨)、株式、コモディティ(貴金属)の

ポートフォリオや、博士が目先または長期的に有望とみている分野心しておきたいサプライズについても言及

レポートの最後は『ダウの犬投資法』で知られるマイケル・オヒギンズ氏の寄稿です。氏の2016年MOARポートフォリオは中長期米国債に30%の配分をしているにもかかわらず手数料抜き後トータルリターンで12.99%を上げておりS&P500の11.95%を上回っています。その中核となるのが「世界の犬」です。

「ダウの犬」のアイデアを世界市場に広げたこの戦略は昨年の注目として挙げたロシアとブラジルが見事に的中し、分配金を含めプラス24.66%のリターンを上げました。

|

| 2017年1月号 |

これからどこに行くのか、これまでどこに行ってきたのか?

世界経済の見通しに弱気な博士ですが2016年の運用は上首尾。

保有する株式・債券ポートフォリオは11-21%のプラス成績とのことでした。

“トランプ相場”で米国債価格が急落しても債券部分の大半を占める新興国の社債がそれを補ってあまりある好成績だったそうです。

また、本レポートで再三指摘していたように割安株・新興国株が強烈な復活を遂げたのも大きかったと語っています。

さて、2017年ですが、投資家の間ではトランプが公約している税制改革・規制緩和からロナルド・レーガンが大統領だった80年代の再来を期待する声があるようです。そこで博士は、トランプがレーガンほど“幸運”な経済・金融環境にあるか比較分析をしています。

さらに、具体的銘柄を挙げながら博士が有望視する分野・業種、日本株についていくつか言及しています。

|

| 2016年12月号 |

大山鳴動して鼠一匹

米大統領選後、米国株が上昇。S&P500は2200を超え、

NYダウは2万ドルを突破しようという勢いです。

(一方、米国債は大幅下落=長期金利が急上昇)

日本株もTOPIXが1500を超え、日経平均は1万9000円を突破しました。

この株高をトランプの景気浮揚策への期待を反映した

“トランプ相場”とみる向きもあるようです。

しかし、ファーバー博士は

「クリントンの落選が米国や世界平和にとって

良いことであったのは間違いない」としたうえで、

トランプに過度の期待も不安も禁物であるとし、

本レポートでは、その理由について説明しています。

むしろ、財政赤字と債務残高をさらに拡大させ、

FRBのバランスシート膨張再開に期待する可能性が高く、

したがって、あれだけ非難していた

イエレンFRBに頭を垂れることもあり得るとのことでした。

現在の相場については基本、予断を許さない状況だが、

大天井を付けそうな株もあるようです。

後半は、現金保有の危険性、貴金属保有の有効性、

コモディティが金融政策から受けた影響、

そして日銀の政策が“詰んで”しまい

「ドミノ倒しの初めのひと押し」になる可能性

について執筆しています。

|

| 2016年11月号 |

超現実主義者の経済

注目の米大統領選はトランプ氏の勝利となりました。

“世界中の誰もが驚いた”と報道されていますが、

本レポート読者の皆様には

「さもありなん」だったのではないでしょうか。

さて、今月のテーマは「超現実主義(シュルレアリスム)」です。

日本では、それを語源とした「シュール」という言葉が

「意味不明」「異常」「不思議」といった意味合いで、

よく使われているように思います。

ただ、もともとの意味合いは 合理性(現実・理性)を超越して、

潜在意識(自然・欲望)を探求する思想運動とのことです。

レポートに詳しい説明があります……。

博士は、芸術ならまだしも、現代の政治・経済・金融・マスコミで、

まさに合理性を無視して、己の欲望のまま突き進む

超現実主義者が臆面もなく闊歩していると指摘し、

いくつか具体例を挙げています。

そして、民主主義社会が超現実主義社会となり、

崩壊の道を歩んでいると危惧しています。

さらに博士は、こうした傾向からも

ハイパーインフレのシナリオが考えられ、

そのなかでどのような投資方針が立てられるか説明しています。

特に今月は、資源株で具体例を挙げています。

また、その読みが外れたときの“ヘッジ”についても言及しています。

|

| 2016年10月号 |

マイナス金利の呪縛

ミレニアル世代とは、

おおまかに80年代前半から00年代前半に生まれた

10から30代の米国人を指します。

博士はこのミレニアル世代が

現状・将来に対して誤った認識をしているのに驚いた

(そしてよく考えれば驚くほどではない)

と指摘しています。

その元凶として挙げているのは、

いつもの方々です。

また、その“誤った認識”のひとつとして

年金の積立不足危機(特に公務員年金)

を挙げています。

ただでさえ不足しているのに

今後は逆ザヤで、さらに二進も三進もいかなくなり

倒産する自治体が続出する可能性があるようです。

それなのに米国では

「現金(の呪縛)を撤廃して

金利を“自由”にしよう

=金利操作・マイナス金利を推し進めよう」

という議論があります。

博士はキャッシュレス社会がむしろ呪縛となり、

さらなるドルへの自傷行為となる

可能性を指摘しています。

ここが今回のレポート最大のテーマです。

レポートの最後は

有望市場としてブラジルを挙げています。

|

| 2016年9月号 |

統制主義者は過去に生き、勝者は過去に学ぶ、そして平和で豊かな未来に向けて努力する

今年11月8日に米大統領選が実施される予定です。

言い換えると投票まで2カ月を切りました。

ご存じのように民主党の予備選ではヒラリー・クリントン氏が共和党ではドナルド・トランプ氏が指名されています。

なお、いわゆる第3党のリバタリアン党からはゲーリー・ジョンソン元ニューメキシコ州知事、米緑の党からはジル・スタイン医師が指名され、また、多数の無所属候補が出ていますが、大旋風を巻き起こすまでには至っていないようです。

今回のレポートでは、一部には“究極の選択”といわれる大統領選でクリントン氏もしくはトランプ氏が当選した場合、世界情勢、財政・金融政策、債券・株式・通貨・コモディティ市場にどのような影響が予想されるか考察しています。

また、金価格の横ばいが7月から続いており、一部には天井感から値崩れの声も出てきました。しかし、博士は依然として「貴金属価格が長期的に著しく上昇しないというどんなシナリオも描くことが難しい」というスタンスです。

レポートでは貴金属が業界人に嫌われる理由とその背景についても指摘しています。

|

| 2016年8月号 |

他国の視点と思考で他国を本当に理解しようとする国などない

投資家やアナリストが相場を分析するとき、よく挙げる要因のひとつに「地政学的リスク」があります。

今回のレポートは、まさにその地政学がテーマとなっています。

世界島(ユーラシア大陸)の心臓部に位置する陸地勢力(つまりロシアと中国)とそれを包囲する海上勢力(つまり米国)が、世界島の周縁部(つまり欧州やアジア)を巡って対立する構造が基本です。

この構図は、古くは大英帝国の時代から現在に至るまで続いており、米国外交の基本原理になっているとの指摘があります。

ただ、その周縁部の西側(欧州)が、東側(アジア)や心臓部との連携に目を向けるようになってきました。

“脱米入亜的”な動きといえますでしょうか。

もちろん、米国も黙認できないので結果的に“地政学的”緊張が高まることになり、世界的軍事費の増額につながると博士は考えているようです。

そして、軍事費の増額もまた先進国を財政ファイナンスの泥沼に導くと指摘しています。

日本銀行が日本の資産をすべて買い占めて社会主義独裁体制になっても驚かないとの発言もありました。

さて“脱米入亜的”や“財政ファイナンス的”動きのなかで、博士が今回具体的に取り上げている投資分野は「アジアREIT」「アジア株」「コモディティ関連」です。

例えば、タイの銀行株について、いくつか挙げています。

|

| 2016年7月号 |

概して米国人の暮らし向きが今ほど良いときはないというのは本当か?

ファンダメンタルズ分析で必要かつ重要となるのが経済指標でしょう。

しかし「XYZという指標が上昇しています。

だから、景気が良くなっています(悪くなっています)」と安易に結論づけるのは長期投資をするうえで非常に危険であるというのがファーバー博士の今月のテーマです。

長期的な見通しを立てるときには、その指標の「質」について検討することが重要となります。

例えば「家計所得が増加している」という指標があったとしてもその所得が増えたのが補助金のおかげだとしたらどうか、その補助金が政府のバラマキ政策によるものとしたらどうか、そのバラマキ政策のために中央銀行が輪転機を回しているとしたらどうか……。

ただし、博士はかねてから、政策ミスによる悪性インフレが問題化するのはまだ先の話かもしれず、

その前にさらなる拡張的財政金融政策=悪あがきによるバブルがあり得ると指摘しています。

こうした政策で通貨価値が下落し、株式の資産価格が「名目的」に上昇するかもしれません。

そして、すべての通貨が価値を下げていくなか「実質的」に上げていく可能性のある“通貨”として博士の挙げているのが「金」です。

また今月は注目の市場として砂糖などのソフトコモディティを挙げています。

|

| 2016年6月号 |

行き詰まる資産市場

ファーバー博士が不安視している経済問題のひとつに現在も世界中で借金を増やしながら膨らませている「資産バブル」があります。

博士の目には、以下のように映っているのかもしれません。

「世界(特に先進国)経済は、度重なる発病(景気後退)を“ドーピング”でごまかしてきた。

いつ、さらに大きな痛みとなって再発してもおかしくない」

「しかも、根本的な治療を全くしていないので、パフォーマンスがどんどん上がっているようにみえて実は、ちょっとやそっとでは効かない体になっている」

「そのドーピングの最悪の製造元が、中央銀行だ」

「中でも極めて悪質なのが“極めて緩和的な金融政策”である」

「しかも、その緩和策を再度注入しかねない状況になってきた」と…。

その「状況」を示唆するひとつとして、今月のレポートでは米国で家庭の資産が手取り収入に比べて

急激に膨らんでいることを挙げています。

もし、緩和策が再度実施されたら、激ヤバなバブル発生が懸念されるため、博士は株価指数の空売りを控えているとのことです。

激ヤバな状態にあるのはドルも同じで、今月のレポートでは、貿易赤字の観点から、かつてのスーパースターがいかに「あとひと押し」の状態にあるか、フランク・バーレージ(機関投資家向け投資コンサルタント)による記事を掲載しています。

また、ポール・ブロツキー(マクロ投資戦略家)による金についての記事も掲載しました。

普通、資産バブルが崩壊すると、その国の通貨は評価を下げると考えられます。

しかし、世界中が仲良く同様の政策をとっているため、ブロツキーは、その評価の「支点」となる“通貨”つまり、金に注目が集まるだろうと説いています。

金融資産が崩壊するなか、博士の注目している分野が、割安となっている資産=いくつかのコモディティです。

そこで今月のレポートでは注目の金鉱株・ETFだけでなく石油ガス関連の銘柄も具体的に列挙しています。

|

| 2016年5月号 |

経済は機械のように動くのか?

ブリッジウォーターアソシエイツ社は「世界最大のヘッジファンド」と呼ばれ、その運用資産額は約1600億ドル(約17兆円)に上るといわれます。

同社はテクノロジー分野、特に人工知能関連の人材採用に積極的です。

3月にはアップルの元幹部を共同CEOに迎え入れたことで話題となりました。

なお、今年1-3月期は、さすがに苦戦したようです(比較的善戦したともいえるかもしれませんが)。

http://headlines.yahoo.co.jp/hl?a=20160515-00000003-zuuonline-bus_all(外部サイトへ移動します。)

同社創業者のレイ・ダリオ氏については、こちらで詳しく取り上げられています。

『続マーケットの魔術師』

『40兆円の男たち』

また、ダリオ氏が経済の仕組み、債務のサイクルについて分かりやすく解説した動画をYoutubeで視聴できます。

『30分で判る 経済の仕組み』(日本語、外部サイトへ移動します。)

非常に好評を博しているようです。

ところが、ファーバー博士は、この解説の大前提である「経済は単純な機械のように動いている(経済のからくりは簡単です)」に疑問を呈しています。

それが今月号のテーマです。

博士にとって、経済を動かしているのは人間であり、そんな単純なものではないのでしょう。

その説明のため、博士は本レポートで架空の長編物語を書きました。

また、同動画でダリオ氏は「FRBはおカネと信用の管理をしており、“美しき脱レバレッジ化”を果たすため、FRBはたくさんのおカネを印刷すべき」といった主張をしていますが、博士は「これまでろくに管理できなかった連中に任せていいのか」「むしろ、実質所得は減っていないか」「そもそも、大事なことを忘れていませんか」といった旨の反論を繰り広げています。

さらに今月号には、博士の友人であり、著名エコノミストであるゲーリー・シリング氏のレポート(抜粋)が掲載されています。

ご参考ください。

原油や景気後退についての視点だけでなく、博士の投資方針と異なるところがいくつかあり、非常に興味深いです。

なお、シリング氏はジョン・モールディン著『わが子と考えるオンリーワン投資法』で第4章を執筆しています。

|

| 2016年4月号 |

中央銀行はマッチポンプがお好き

ファーバー博士には「ドクタードゥーム(終局博士)」という異名がありますが、今月のレポートは、まさにそれを思わせる内容となっています。

FRB(米連邦準備理事会)をはじめとする中央銀行が「景気刺激」「デフレ阻止」を錦の御旗に暴走した結果、世界中で資産インフレ、信用・債務のバブル、社会の格差を招いたと指摘する一方で、人々が、なんとなく低インフレと資産価格の安定を将来予測していることの危険性に警鐘を鳴らしています。

景気のトレンドは人々の将来予測に反して循環しているからです。例えば……

●50〜60年代、消費者物価が70年代にここまで暴騰すると誰が予測できただろうか。

また81年に米国債の利回りが15%を超えると予想した人がいるだろうか。

70年代に深刻なドル安があると想像していただろうか。

●ダウ平均が約600〜1000で推移していた70年代、やがて1万8000を超えるまでに上昇すると誰が予期していただろうか。

●80年代前半、消費者物価の高騰が「普通の出来事」となり、むしろその上昇が激化するとさえ考えた。

当時もし、ウォールストリートジャーナルに「日欧の政府債利回りが0%を割る日が来るだろう」「10年物米国債利回りは2%を割れるだろう」という記事を送ったら、同紙の賢明なる編集者は、あり得ないとボツにしただろう。

したがって、中央銀行の暴走で予断を許さない状況であるとはいえ、「インフレ不況」を視野に入れた運用を考えるべきと説きます。

そして、その一例として紹介されているのがマイケル・オヒギンズ氏のMOARポートフォリオです。

あの『ダウの犬投資法』の著者です。

その銘柄抽出アイデアを世界に広げ「DOTW=世界の負け犬」とし、MOARの肝のひとつとしています。

個人的にこれは“目からうろこ”の発想でした。

|

| 2016年3月号 |

相場操縦の達人となる傲岸不遜な中央銀行

今月もファーバー博士の中央銀行批判が舌鋒鋭く展開します。

レポートでは、欧州のいくつかの中央銀行、そして日銀が導入したマイナス金利を愚行中の愚行、百害あって一利なしと断じ、その理由を説明しています。

また、中央銀行の市場操縦はマイナス金利や秘密裏の協調介入で、さらにエスカレート。その根底に“学識層”の「傲慢さ」があると指摘しています。

博士によると、この傲慢さは「全体主義」の温床となり、下手をすると、ジョージ・オーウェル著『1984』の世界へと向かいかねないとのことですが……。

キャッシュレスとフェイスブックも博士からみると、全体主義化への格好のツールとなるようです。

中央銀行が君臨する今の市場は、いつ“天罰”が落ちるか分からない状態にあり、その未曾有の不透明感のなか、従来のポートフォリオと投資方針を維持したい(一部利食いをしたようですが)と強調しています。

なお、博士によると株価指数と個別株の動向に乖離がみられ、指数運用の終焉とアクティブマネジャーの復権が予想されると本レポートでは指摘しています。

|

| 2016年2月号 |

投資目標を達成する最善の方法は目を覚ますこと

米大統領選の共和党候補者争いでドナルド・トランプが台風の目に。

また民主党の予備選でもバニー・サンダーズの健闘が光ります。両者に共通しているのは、米国市民の「既得権益」に対する怒りです。

既得権益とは、大きな政府、大きな企業、大きなメディア、さらに、小難しい理論(しかし本質を全く見抜いていない理論)を唱える大きな大学、そして、自分たちには何でもできると思い上がっている大きな中央銀行による癒着構造とファーバー博士は指摘しています。

また既得権益が市井の人々に対して、どのような目でみているかについても本レポートでは詳細に説明しています。

ファーバー博士は、既得権益と市民の間に大きなかい離(格差)を引き起こした一因に中央銀行の金融政策があると指摘しています。

さらに、事件は会議室(ダボス)で起きているのではなく、現場(市場)で起きていることを、いくつかの証拠とともに説明しています。

そして、そうした状況のなかでどのような見通しと投資戦略が考えられるか解説しているのが今回のレポートだと思います。

|

| 2016年1月号 |

最も不安な国こそ最も変化を恐れる |

| 2015年12月号 |

介入主義者の政策は経済の健全性に有害か? |

本レポートの目的は、特定の投資アイデアやスキームが経済、歴史、そして社会的なトレンドを投資家に警告を発して、短期、中期投資戦略など、次の投資チャンスを提供することである。購読者は、主に、金融機関、企業、そして富裕層で、多くのさまざまなアセットクラスに投資ができる資産と環境にある。これまで、債券、証券、商品、不動産などいろいろな分野で投資を推奨してきたが、多くの購読者はそれを実行している。

マーク・ファーバーの投資スタイルはブルとか、ベアとかいった単純な方向性ではなく、金融市場の異常事態を察知して投資家に警告を発すると同時に、その機会を利用して膨大な利益を得ることである。1987年、ウォール街のブラックマンデー、1990年の日本市場のバブル崩壊、1993年のアメリカのゲーム業界の衰退、1997年から1998年にかけてのアジア太平洋市場でのパニックなどを的確に予測して多くの投資家を救い、また、巨額の利益を上げた実績を持っている。

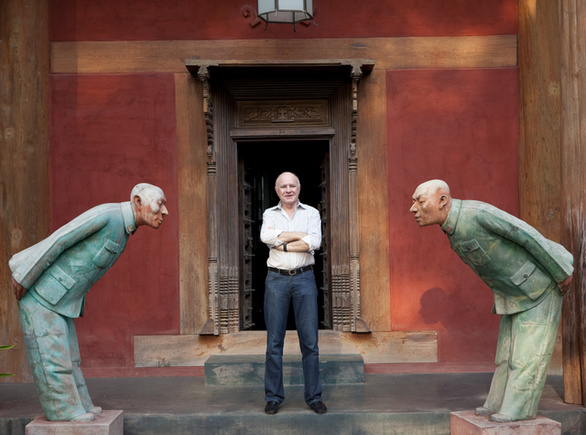

ニュリー・ビタッチ氏は、「RIDING THE MILLENNIAL STORM」(1998年刊)のなかで、ファーバーは独自のスタイルを貫いていると著している。若いころ、スキー選手として活躍。闘争心あふれる性格は今も変わらない。ドクター・ドゥームの愛称で知られ、月刊投資情報紙「THE GLOOM BOOM & DOOM」は幅広い層に購読されている。

特にアジアでは目にしないポニーテール髪型の投資アドバイザーは、「The Great Money Illusion」の序章で、「名前は伏せるが多くの美しく、そして癒やしてくれた女性たちに捧げる」と記している。

ファーバーのオフィスはとても折衷的である。19世紀の香港、マカオの風景画、韓国画、毛沢東のコレクション、古い中国レコードを乗せた蓄音機、パンダ、XOボトル、グロールシュビールなどさまざまなモノが飾られている。また、多くの言葉が理解できるので、欧州言語で書かれた初版の株式サイクルや経済書のコレクターでもある。25万を超える毛沢東バッジのコレクションは他に類を見ない。ファーバーの発言は多くの議論を呼ぶが、けっして悪意があるわけではなく、講演者としても優れた話術を備えている。修辞法をマスターしているため、日常の出来事を例に挙げて、強いスイス訛りで解説する経済学者である。

歴史に関して十分な知見を持っているとは思われないトレーダーがファーバーに対して辛らつな言葉を投げかけるのを見ると、驚きを禁じ得ない。もちろん、ファーバー自身は周りの反応を理解している。1987年、彼は次のように言った。

「だれもパーティーを台無しにする愚か者を好まない。株式市場の今後を不安視する意見にだれも耳を傾けない。まるで、エイズキャリアと接触するときのような対応をとられる」

ファーバーの主張が理解できないときでも多くのプロから、彼は尊敬されている。言っていることと実際の投資は違っていると言う声もある。単純なへそ曲がりの逆張り投資家だとも言われている。先天的な悲観論者だとも声もある。いずれにしろ、ファーバーは、世間の人が彼に対して思い抱いているイメージをより強調させてみせ、それを面白がり、そのイメージを崩さないようにしている。