2022.8.29

<著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

浜口です。まずは今回も2週間ごとの定点観測を。前回の当ブログのアップ日(2022年8月15日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が8月12日時点、下はその2週間後、株価が8月26日時点のデータです。高配当利回り銘柄は総じて上昇、一方で当ブログでかつて取り上げていた海運株は、下落傾向であることがわかります。

ここ2週間で私が行った売買は、特にありません。

今回も同じことを書くことになりますが……日本株の相場観については、基本、これまでと全く変化なしです。皆さんはこの点について、前向きに受け止めていただきたいと思います。相場観が変化なしということは、これまでの相場観で問題なしということを意味するからです。

従って以下の文章は前回のブログのコピペとなります。

「米国ではインフレ懸念の加速対応のため、FRBによる0.75%の利上げが2回連続で行われました。このことがオーバーキル、米国経済の景気減速をもたらすとの懸念から、米10年債は急速に金利が低下、日米金利差縮小から為替市場はそれまでとは一変、円高ドル安展開となりました。日本株については、FRBによる0.75%利上げ2回連続にもかかわらず、米国株式が安定的な動きになっていたこともあり、総じて堅調な展開となりました。ここ2週間だけみれば、米国の金利低下の影響から、グロース系銘柄の株価がアウトパフォームしたのかもしれませんが、これは期間限定の動きと考えます。

日本株について考えれば、アメリカに遅行しながらも、ここからは経済再開が起こり、それに伴ってRe-Opening銘柄を中心に、景気敏感株とバリュー株が好パフォーマンスになるのではないか、そう考えます。前回触れました銀行株についても、米長期金利の短期的な動きに翻弄されている米銀行株とは一線を画す。ここからは9月末の中間配の権利取りに向けた動きに、徐々になっていくのではないか。そう考えます。」

以下に8316三井住友FGの過去6か月の推移、株価が8月26日時点の日足ですが、これも前回と同様のコメント。総じて下値切り上げ型の株価推移、9月の配当権利落ちに向け、株価は引き続き底堅く、堅調に推移していくことと思われます。

今の世界経済と株式為替市場について私は、とっても教科書どおりに動いていると考えています。

日本については、今後人口が減少していく。特に時間の問題で、「団塊の世代」が亡くなっていく部分が大きいと思われますが、その結果、国内金利は上がらない。

一方で米国については、これは相当長いスパンで考えますと、これまでの金利のピークは、1979年ボルカーFRB議長の時代。米10年国債で18%台だったと思います。それが長期的に低下傾向をたどり、2020年3月の新型コロナに関連する景気後退懸念で、米10年国債金利は0.5%まで下がった。40年超に渡る金利低下です。ここで金利は底打ちし、上昇に転じていると考えます。足元ではインフレ警戒も手伝い米長期金利は上昇していますが、こんなものでは終わらないと思います。まぁ40年間金利が上昇するというのは現実的では無いですが、皮膚感覚的には、10年位は金利上昇局面が続くのではないか。その場合は日米金利差拡大を受け、円安ドル高になると考えています。足元でインフレに苦しめられているアメリカは、超ドル高容認ですよね。

円安ドル高はどこまで行くのだろうか。それは140円/ドルとか、そういうレベルではないと考えます。従い私は、ドルもロングしています。こうなりますと、米国から見た日本株は割安に感じられる。足元で外国人買いが復活していますが、この動きは今後加速し、その中のかなりの部分が、ここで紹介している高配当利回り銘柄に来るのではないか。そう考えます。

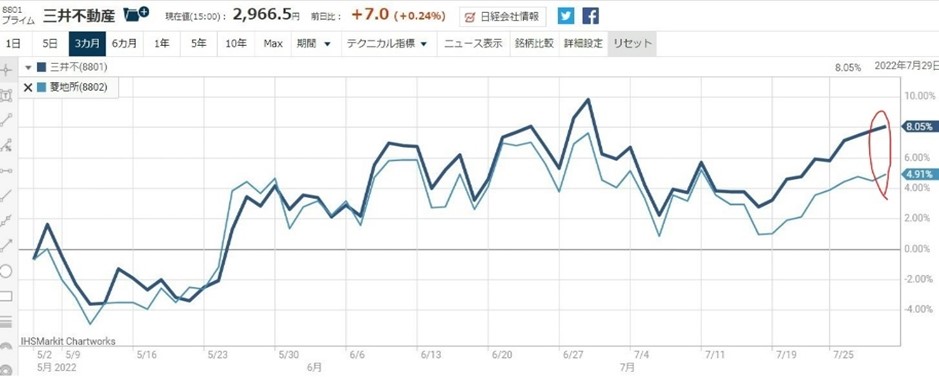

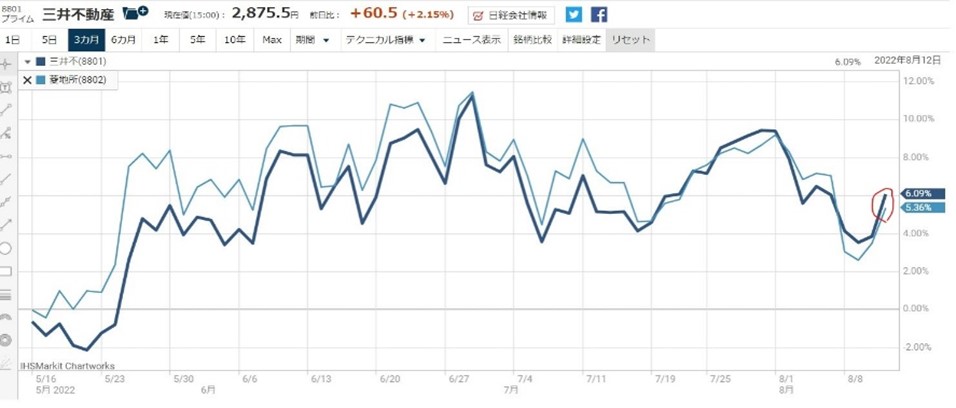

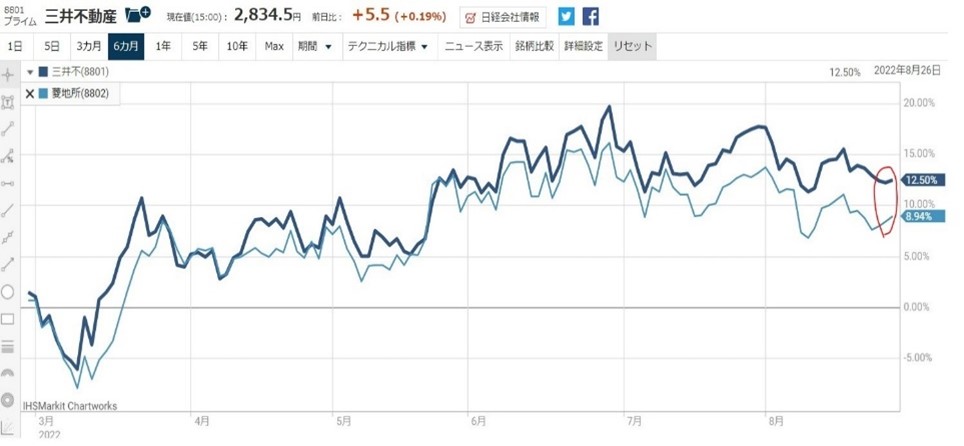

次に8801三井不動産買いと8802三菱地所売りのさや取りについて。 グラフをご覧ください。

8801三井不動産と8802三菱地所の比較チャート。3か月のグラフを2週間ごと、3つ並べています。一番上は株価が7月15日時点、その下は2週間後、株価が8月12日時点、その下はさらに2週間後、株価が8月26日時点のさやの推移です。

このさやを見ると、三井不売り・地所買いのさや取りの仕掛けタイミングと一見思えるのですが、ちょっと気になる点があります。

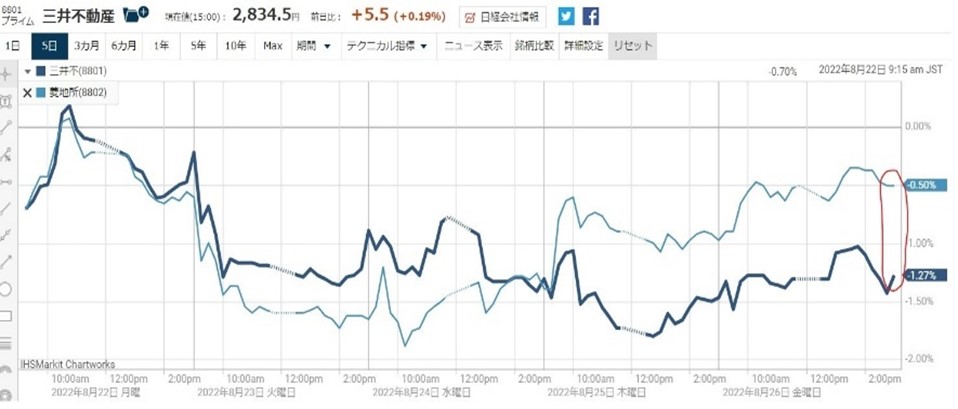

こちらは、過去5日の同銘柄のさやを示したものです。これで見ると、先ほどお示しした過去3か月のグラフとは逆になっています。地所売り・三井不買いということになります。これは期間の関係で、どこを起点にして考えるのかがポイントになるわけですが、このような状況で私は、さや取りの仕掛けを見送っています。ここは慎重に行きたいと思います。

やはり両銘柄については、過去3か月と過去5日のさやの動きが同様であることが、さや取りを行う前提となると考えます。

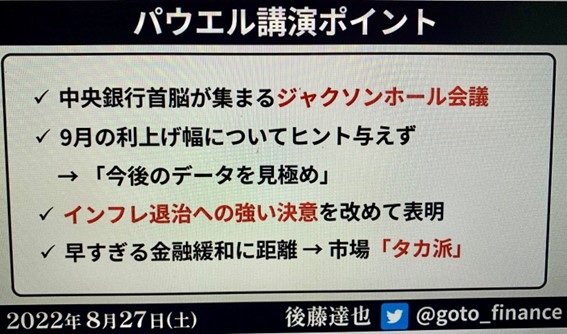

さて、今回のテーマ、「『ジャクソンホール下落』は、9月中間期高配当利回り株の買い場になるのか」について、元日経新聞の後藤さんのYoutubeと同掲載文を用いて説明いたします。以下に後藤さんが書かれたジャクソンホールの結果を受けての、米国株式市場のメモ、そしてパウエル議長講演ポイントのYoutubeスクショ画面を掲載させていただきます。

NASDAQ 3.9%安

NYダウ 1000ドル超安

全面安、日中は右肩下がり

パウエルFRB議長がインフレ警戒@ジャクソンホール

「利上げが長引く」or「利下げに転じるのは遠い」との見方から、景気悪化に警戒感

ジャクソンホール会議におけるパウエル議長の発言については、特段新しいものはないと考えています。市場はタカ派の反応を示しているとのことですけれども、So,what?……それがどうした?というのが正直なところです。

どっちみちアメリカの金利は上がっていくわけですから、パウエル氏のコメントに違和感はない。こう言っては失礼ですが、今回のNY株式市場の下げは、いまだにグロース株に投資している人たちが悲観した結果、もしくはそれを利用したヘッジファンドの動きで、かなりの部分説明がつくと考えます。逆に言うと、このアメリカの金利上昇は教科書どおり、すでに想定されたことであり、私がここで推奨している高配当利回り銘柄が影響を受けるものではない。もちろん、先週末のNY株式市場は大きく下がってますので、これら銘柄が一時的に下落する事はあるでしょうけれども、そこは買い場になるのでないか。これら銘柄は徐々に落ち着きを取り戻し、9月の中間配当取りに向けた上昇トレンドに回帰するのではないか。そう考えます。

さらに加えて言えば、今回のジャクソンホール会議はセルサイドのエコノミストやストラテジスト、さらにはマスコミの方の商売ネタになっていると思います。ジャクソンホールについてどうなるのかを書く事は、商売につながりますからね。今回紹介させていただいたこの後藤さんのように、きちんとしたまともな見解を書いてくださると大変ありがたいんですけども、そうではなく、レベルが低いYouTubeをアップされている方もいらっしゃる。なんだかなぁと思わされることもありますね。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。