2021.4.26

<著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

前回、当コーナーで「浜口流コア・サテライト戦略」をアップしたときに質問をいただきました。以下、答えていきたいと思います。

質問は、「当戦略でポートフォリオを作成するにあたり、コア銘柄とサテライト銘柄の比率はどのように配分したら良いか」です。

これについてはあくまでメドですが、70%がコア、30%がサテライト。この比率を念頭に、その時その時の相場観・投資家のリスク選好度合いで臨機応変に調整していけば良いと考えます。以下、説明していきます。

まずはリスク選好度合いという言葉の意味について。投資家はその人その人によって、どの程度のリスクを取りたいかが異なるはずですよね。極端にリスクを取りたい人、運用の世界ではこのような方を Risk lover(リスク・ラバー、直訳すると「リスクを愛してしまった人」の意)と呼びます。逆に極端にリスクを取りたくない方、この方は Risk averter(リスク・アバーター、直訳すると「リスクを避けたい人」の意)と呼びます。Risk lover 寄りの投資家はサテライト銘柄に多めに投資すれば良いし、逆に Risk averter 寄りの方は、コア銘柄の比率を高めれば良いわけです。そしてその決定は、投資家本人が決めること。リスクに対する感性は、きわめて個人的なものですからね。

さて、以上は一般論。ここからは今後の私の相場観を念頭に、私の現在のコア・サテライト戦略 株式銘柄群の現状と今後について、考えるところを説明します。データは2021年4月23日引け値ベースです。

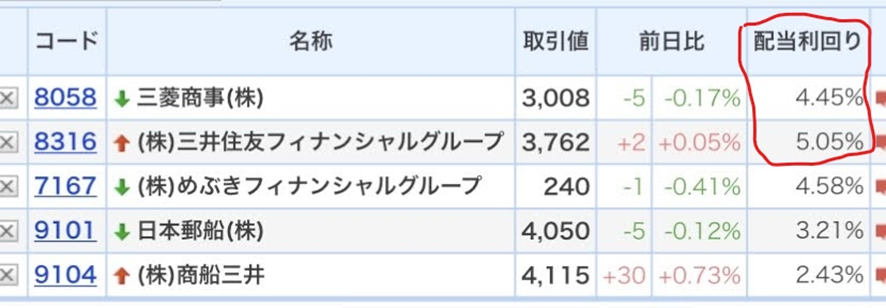

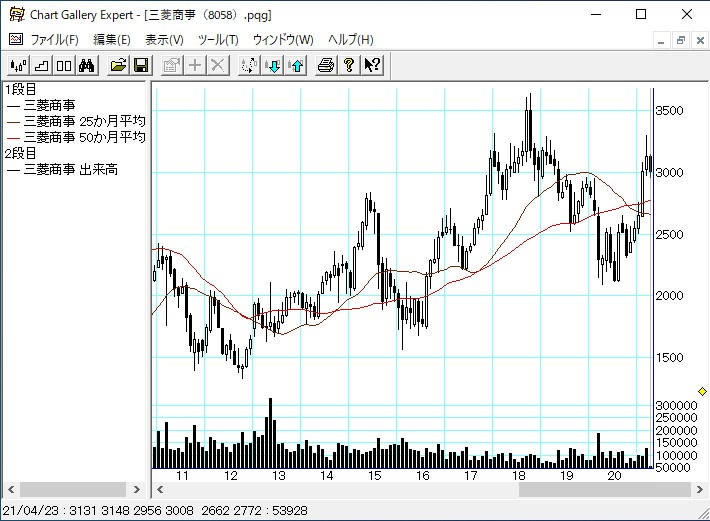

三菱商事(8058)

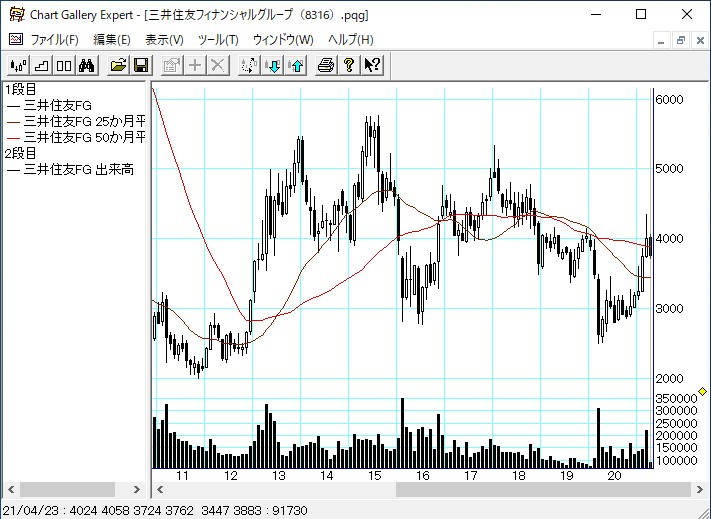

三井住友フィナンシャルグループ(8316)

コア銘柄について、今回は三菱商事と三井住友銀行について考えていきます。両銘柄とも現状で高配当利回りを享受できる一方、株価は御覧の通り。今後は両銘柄とも、長期的には株価は上昇していくと思います。その理由は、現在の金利と株式の配当利回りがあまりにも「いびつ」だからです。

我々はおそらく、10年後か20年後にね。現在を振り返り、こんなことを考えていること思うんです。「驚くべきことだ…三菱商事や三井住友銀行などブランド銘柄の配当利回りが4%を超えていた。一方でマイナス金利でもあった。そんな時代も、あったんだなあ」と。

みなさん、ここでちょっと立ち止まって考えてみましょう。まず金利はプラスが常識でしょう?国内で短期金利がマイナス、10年国債利回りでもプラス0.1%近傍というのはとても例外的、前代未聞で、本来はあり得ない話なんですよ。一方で三菱商事や三井住友銀行の配当利回りが4%というのも前代未聞の驚きで、どこかで水準訂正が起こる。常識的には2%以下ではないか。配当利回りが4%から2%になるということは、配当利回りの計算式からは、配当が一定と置けば、株価は現状から2倍になるわけです。そのあたりに着目したこともあり、特に総合商社株については、ウオーレンバフェット氏が大量保有し出している点は注目できますね。

つまりコア銘柄たる三菱商事や三井住友銀行については、高い配当利回りが得られるのはもちろん、長期的には倍加近い株価上昇が期待できると考えるわけです。現状、コア銘柄としてこれほどおいしい投資対象はないんじゃないか?そして株式市場はいつ、どんなタイミングで水準訂正が起こるかはわからないから、両銘柄はBuy&Holdでいいんじゃないか。そう考えますね。この点からすれば、現状、もしも良い感じのサテライト銘柄が発掘が見当たらければ、コア銘柄100%でもいいと思いますね。浜口流コア・サテライト戦略の流儀、「コア資産もサテライト資産も、全て株式投資で行う」は、現在の株式市場にマッチしていると思いますけどね。

さて続いては、サテライト銘柄について。私は現在、日本郵船と商船三井に投資をしています。新コロ禍の中、人の移動は制限され、その分モノの移動は大きくなっている。したがって海上運賃は上昇している。加えて日本郵船・商船三井・川崎汽船は2017年7月7日、定期コンテナ船事業を「ONE」(Ocean Network Expres)に統合した。そして「ONE」は、コンテナ運賃が安くなりすぎないようコントロール出来ている。海運大手3社が抜け掛けでコンテナ船の発注をしないよう、監視する役割を持っているわけでもあります。

この「ONE」により、海運3社はコンテナ船のスクラップ&ビルドがうまくいきだした中で、新コロ禍が発生した。この2点から、定期コンテナ船の収益環境は劇的に好転した。このことがここもとの海運株の大幅上昇の背景にあります。ここからは海運株の代表格、日本郵船に絞り説明していきます。

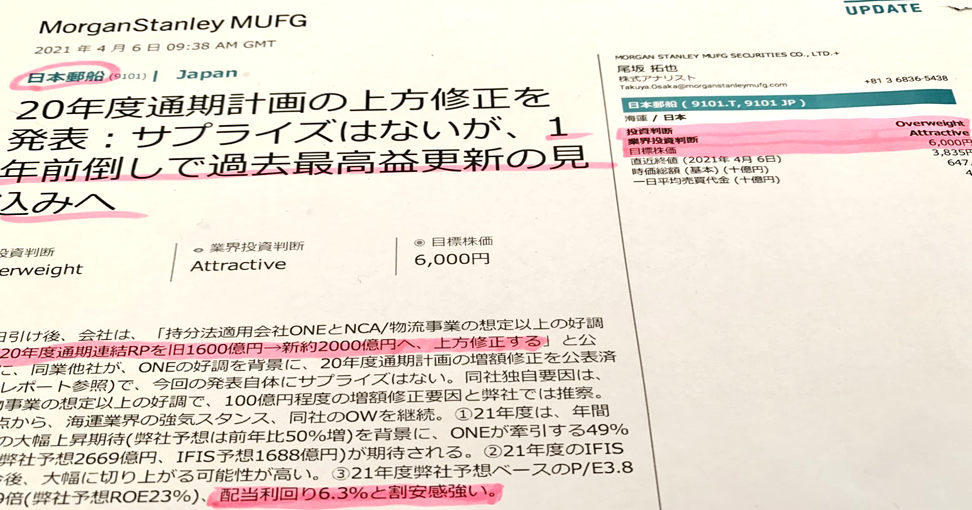

これは MorganStanley MUFG 証券の海運株アナリスト尾坂さんの4月6日付レポート。重要な箇所は、ピンクのマーカーを引いています。詳しくはこのレポートをご覧いただきたいのですが、2020年度の連結経常利益は1,600億円から2,000億円へと上方修正されている。1年前倒しで史上最高益更新を見込んでいるんですね。

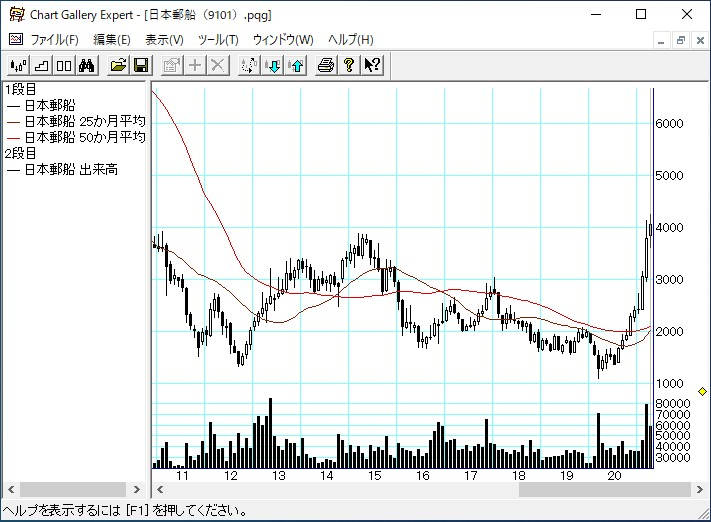

日本郵船(9101)10年チャート

日本郵船(9101)30年チャート

これは日本郵船の株価チャート。かたや10年足、かたや30年足です。10年足を見ると、ここ10年来の新高値になっていることがわかります。一方で30年足を見ると、株価は史上最高値からはまだまだ低位に位置していることがわかります。

ちなみにこれまでの最高益は2008年ですが、このときの株価は12,760円(実際は1,276円。これ以降株式併合10株→1株があったから、こういうグラフになる)でした。だとすると、ですよ。史上最高益更新見通しなんだから、株価も史上最高値を更新してもおかしくない。そんなシナリオも成立すると思います。まぁ株価は人気という側面がありますからね。アナリストとしては、そこまでの人気を織り込んだレポートは、書けないんだろなというところですかね。

ちなみに史上最高益を見込むこともあり、日本郵船の配当もこれまでの最高を更新する見通し。尾坂さんの同レポートのマーカー部分を見ると、この日の終値3,835円の株価から逆算した配当利回りは6.3%になりそうとの見通しが記されていることがわかります。これが事実だとすると、株価はここからさらに上昇することになりますよね。筆者はそう考えます。

そうは言っても、海運株はコア銘柄にはなり得えません。理由は景気循環株だからです。景気循環株は景気次第で、どこかで天井を付けてしまう。天井を付けるまでの株価上昇の勢いは強いものになる可能性を秘めていますが、まぁここから2・3年位がメドでしょうか。どこかで売らなければいけない。従い、日本郵船はサテライト銘柄と位置付けられるわけです。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用資産運用は、くれぐれも自己責任でお願いします。